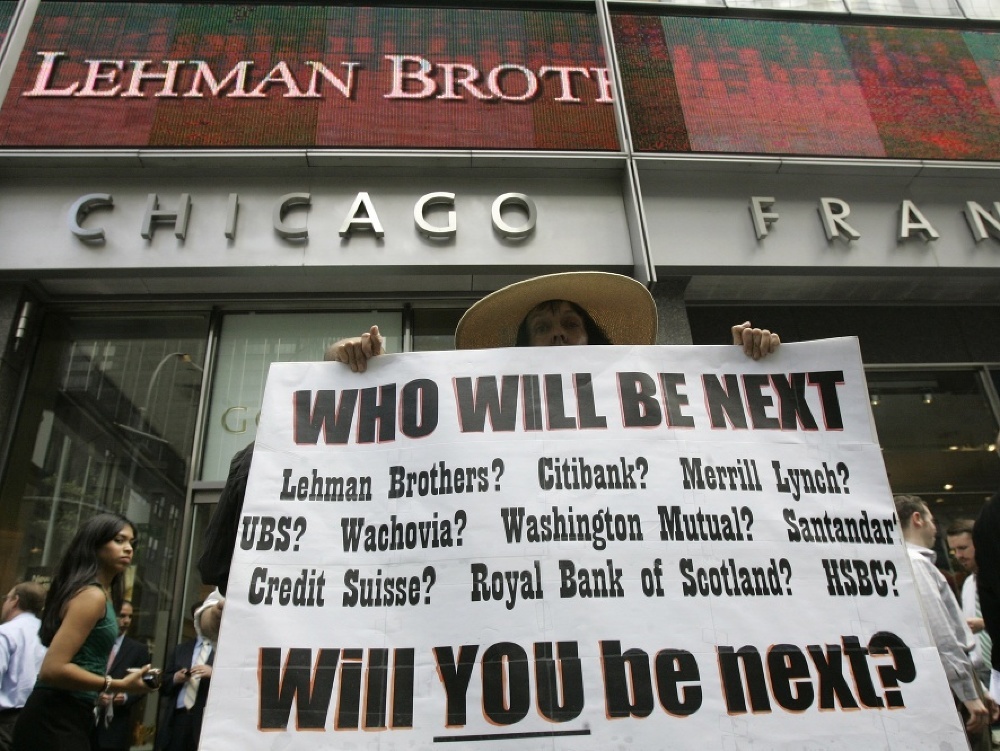

NEW YORK - Krach investičnej banky Lehman Brothers pred 10 rokmi bol spúšťačom obrovskej globálnej finančnej a hospodárskej krízy, ktorá ovplyvnila celý vyspelý svet vrátane Slovenska. Rast ekonomiky sa spomaľoval, firmám klesali objednávky aj tržby, podniky sa ťažšie dostávali k úverom a prehlbovala sa nezamestnanosť. Trvalo roky, kým sa ekonomiky jednotlivých krajín z tohto pádu aspoň čiastočne pozviechali. Stratégovia banky JPMorgan Chase & Co. však prišli so zlou správou. Už onedlho by sa podobný scenár mohol opäť zopakovať.

Pred 10 rokmi pád Lehman Brothers spustil globálnu finančnú a hospodársku krízu. Vláda a centrálne banky reagovali mimoriadnymi opatreniami. Stratégovia banky JPMorgan Chase & Co. teraz vytvorili model, ktorý má predpovedať načasovanie a rozsah budúcej finančnej krízy. Predpokladajú, že príde v roku 2020.

Dobrou správou je, že najbližšia kríza bude podľa nich zrejme o niečo menej bolestivá. Zlou správou je, že likvidita finančného trhu sa od implózie v roku 2008 zmenšila a nie je úplne jasné, aký to bude mať vplyv na priebeh ďalšej krízy.

Model JPMorgan vychádza z dĺžky ekonomickej expanzie, pravdepodobnej dĺžky budúcej krízy, úrovne zadlženosti, hodnoty aktív, úrovne deregulácie a finančnej inovácie pred krízou. Podľa výpočtov banky za predpokladu priemernej dĺžky trvania krízy by americké akcie mali padnúť približne o 20 %, ceny energií o 35 %. Riziková prirážka na dlhopisy rozvíjajúcich sa krajín stúpne o 2,79 percentuálneho bodu, akcie na rozvíjajúcich sa trhoch padnú o 48 % a meny rozvíjajúcich sa krajín oslabia o 14,4 %.

Podľa stratégov JPMorgan Johna Normanda a Federica Manicardiho nie sú tieto prognózy znepokojujúce vzhľadom na minulú recesiu a krízu, počas ktorej index S&P 500 stratil 54 %. Otázkou však zostáva, aký dosah bude mať nedostatok likvidity a aká dlhá bude ďalšia kríza.

Ďalší bankový analytik Marko Kolanovič predpovedal, že ďalšia finančná kríza by mohla byť vyvolaná "bleskovými pádmi" - náhlymi predajmi akcií prostredníctvom počítačových obchodných systémov. "Ďalšia kríza pravdepodobne povedie k sociálnemu napätiu podobnému tomu, ktoré bolo zaznamenané pred 50 rokmi v roku 1968," dodal Kolanovič.

Najnovšia prognóza recesie prichádza po tom, čo guvernér Bank of England Mark Carney varoval, že tvrdý Brexit by mohol viesť k finančnej kríze takej zlej, ako pád v roku 2008. Británia má opustiť EÚ v marci 2019.

Riziko opakovania krízy nie je zažehnané

Medzi tými. ktorí varovali pred rizikom krízy, je aj bývalý prezident najväčšej nemeckej odborovej organizácie IG Metall Berthold Huber, ktorý pre Augsburger Allgemeine povedal: "Nie je možné vylúčiť, že opäť zažijeme krízu ako v roku 2008, keďže hlbšie príčiny rizík ešte neboli odstránené."

Na jednej strane je regulácia a prevencia v bankovom sektore lepšia než v časoch pred rokom 2008, keď krízu zavinili nedobytné realitné úvery v USA. Na druhej strane sa však v dôsledku záchrany bánk zvýšila zadlženosť krajín a centrálne banky zaplavili finančné trhy lacnými peniazmi, čo vyvoláva špekulatívne obchody.

Nafúknutie trhu s nehnuteľnosťami

Krach investičnej banky Lehman Brothers 15. septembra 2008 bol najväčším bankrotom v dejinách USA. Bolo to len vyústenie vývoja v predchádzajúcich rokoch, keď sa mnohé banky na trhu správali predátorsky, dávali úvery každému a spoliehali sa na nereálne matematické modely, ktoré vylučovali pád trhu, povedal pre TASR český ekonóm Lukáš Kovanda.

„Kľúčovú úlohu hralo nafúknutie bubliny na trhu s nehnuteľnosťami v USA. Neplatilo to však paušálne pre celú krajinu. Bublina sa vytvorila napríklad v Kalifornii, kde je trh s nehnuteľnosťami silno regulovaný a územné plánovanie neumožňuje veľkú a rýchlu výstavbu. Na jednej strane bola obmedzená ponuka bývania pre príliš regulovaný trh, na strane druhej sa vytvoril príliš veľký dopyt vďaka nízkym úrokovým sadzbám. Mnohé banky sa správali na trhu predátorsky a úvery ponúkali prakticky každému dospelému občanovi bez toho, aby nejako skúmali, či majú dostatočný príjem. Tak sa k hypotékam dostali aj málo bonitní klienti so zlou históriou splácania úverov. Finančným inštitúciám išlo len o zinkasovanie poplatkov alebo provízií spojených s úvermi,“ vysvetlil Kovanda, podľa ktorého je evidentné, že pohnútky bánk diktovala chamtivosť i morálne hazardovanie ich manažérov.

By Farcaster at English Wikipedia, CC BY-SA 3.0, Link

Dopady krízy

Globalizácia a prepojenia trhov spôsobili, že kríza, ktorá sa začala v USA, sa rýchlo preliala do Európy, kde najviac zasiahla Island, Írsko, Portugalsko, Španielsko, Cyprus a najmä Grécko. Podľa Kovandu aj po desaťročí stále cítime jej dôsledky a nedá sa spraviť jej konečný účet.

„V USA boli tri vlny kvantitatívneho uvoľňovania, obrovského tlačenia peňazí. Došlo k odkupovaniu štátnych i súkromných dlhopisov. V Európe, s istým oneskorením, nastalo to isté a trvá to až doteraz. Možno sa nám podarilo utlmiť najväčší prepad, no dnes má americká centrálna banka FED a Európska centrálna banka príliš nafúknuté svoje bilancie a je otázne, ako sa s nimi do budúcnosti vyrovnajú. Keď v súčasnosti pozorujeme otrasy v Argentíne alebo v Turecku, tak z veľkej časti sú dôsledkom toho, že sa FED snaží normalizovať svoju menovú politiku. Možno nás v najbližšom období čaká kríza rozvíjajúcich sa trhov s rastom úrokových sadzieb v USA. Až potom bude možné spraviť definitívny účet za finančnou krízou,“ dodal český ekonóm.

Podľa neho sme sa z finančnej krízy poučili len do istej miery, ktorá nemusí stačiť pri budúcej kríze. Tá určite príde. „Sprísnila sa regulácia v mnohých oblastiach, no to nás lepšie pripravilo na vojnu, ktorá sa skončila. Nepodarilo sa odstrániť morálny hazard, banky stále dokážu až príliš riskovať za každú cenu a za to, čo sa stalo v roku 2008, neboli potrestané. Dlhy stále rastú a práve tie boli jednou z kľúčových príčin finančnej krízy v roku 2008. Väčšina európskych štátov je v tomto smere na tom horšie, ako bola pred desaťročím. Eurozóna má mechanizmy, aby tlmila dosahy ďalšej prípadnej krízy, no musela by byť podobná tej poslednej. Ak príde iný typ krízy, bude pravdepodobne hlbšia, a preto bude omnoho náročnejšie s ňou zápoliť. Úrokové sadzby v eurozóne sú príliš nízke a dlhov je viac. Máme tak menej munície, aby sme bojovali s ďalšou krízou," uzavrel Kovanda.

Pohľad slovenských analytikov

Ekonomika sa vyvíja v cykloch, počas ktorých sa striedajú fázy expanzie s fázami recesie, pričom tieto môžu byť kratšie alebo aj dlhodobé, upozornila analytička Poštovej banky Jana Glasová. Kríza teda podľa nej v budúcnosti určite príde, otázkou zostáva len kedy a v akej sile. "Azda najväčšími súčasnými hrozbami pre ekonomický vývoj je pripravovaný brexit, obchodná vojna medzi USA, Čínou a EÚ, ale aj hospodárske problémy v Turecku či Venezuele, ktoré spôsobujú neistotu na 'emerging markets'," skonštatovala.

Markéta Šichtařová z Next Finance upozornila, že terajší stav ekonomiky má mnoho zhodných parametrov so stavom ekonomiky v roku 2007. Ide o zadlženosť, prehriatie nehnuteľností na celom svete i nezdravé bilancie bánk v južnej Európe.

Od krízy sa však zmenilo veľa vecí, zdôraznil analytik X-Trade Brokers Kamil Boros. Kým pred desiatimi rokmi americká vláda a centrálna banka boli ochotné nechať zbankrotovať finančnú inštitúciu, akou bola Lehman Brothers, v súčasnosti by to podľa neho vlády nedopustili. Zároveň dodal, že od krízy sú centrálne banky ochotné poskytovať pôžičky aj iným finančným inštitúciám ako bankám, čím znižujú riziko zamrznutia finančného trhu.

Ďalšie možné hrozby

Po desiatich rokoch sa všetci pokúšajú pochopiť, kde sa hromadia riziká a formuje sa ďalšia kríza. Zatiaľ čo časť analytikov ukazuje na Čínu a jej zadlženosť ako ďalší krízový bod, iní majú obavy z vysokej úrovne globálneho dlhu.

Podľa niektorých odborníkov Čína pravdepodobne nebude ďalším Lehman Brothers. Väčšina čínskeho dlhu je totiž v čínskych rukách, na rozdiel od amerických hypotekárnych cenných papierov, ktoré mali vo svojom portfóliu banky po celom svete.

Tom Finke, predseda predstavenstva a výkonný riaditeľ spoločnosti Barings, sa domnieva, že ak nebude dôvodom krízy nejaký systémový problém vo finančnom priemysle, môže ju spôsobiť aj nepredvídateľná udalosť, napríklad kybernetický útok alebo problémy s výpadkom elektriny, keď sa ľudia nedostanú k svojim peniazom. "Znie to ako sci-fi, ale míňame miliardy na kybernetickú bezpečnosť, no ak by ste sa jedného dňa nedostali do svojho účtu, aj to vytvorí istú úroveň krízy," dodal.

Podľa predsedu Slovenskej obchodnej a priemyselnej komory (SOPK) a predsedu Svetovej komorovej federácie Medzinárodnej obchodnej komory Petra Mihóka kríza nemusí primárne vzniknúť iba vo finančnej oblasti, jej príčiny môžu byť politické – ohnísk napätia je dnes pomerne veľa, ďalej je to rast terorizmu s možnými dosahmi na energetickú a produkčnú sféru. Napokon nestabilita v oblasti medzinárodného obchodu, rastúci protekcionizmus a často nepredvídateľné kroky vlád v oblasti sankcií, či dokonca embarga môžu tiež vyvolať ekonomickú a finančnú krízu.